风电大型化升级,快速降本提升收益

风机大型化加速,助力成本下降。风机大型化可减少风机单位功率原材料用量,并推动风电场配套建设和运维成本的下降。2021 年国内风电新装机组平均单台功率达3.5MW, 预计 2022 年将达 4MW 以上。根据我们对 2022 年国内风机招标机型要求的统计,其中要求 5MW 以上风电机组占比达到 70%以上,5MW+机型有望成为 2023 年风电装机主流。

风机价格和项目成本显著下降,陆风项目收益率明显提升。受益于风机大型化的降本 效应,以及风机厂商进一步市场化竞争,2022 年以来国内陆上风机投标均价(不含塔筒) 已降至 1800 元/kW 左右(-30% YoY)。同时,叠加配套设备及 EPC 成本下降等因素,目 前三北地区陆上风电造价多降至 5000 元/kW 以内,中东部地区项目也多降至 6000 元/kW 以内。在基本不受弃风因素影响的情形下,我们预计三北地区风电项目 IRR 已可达 10% 以上,中东部项目 IRR 也普遍可实现 8%-10%,具备较强投资吸引力和经济性竞争力。

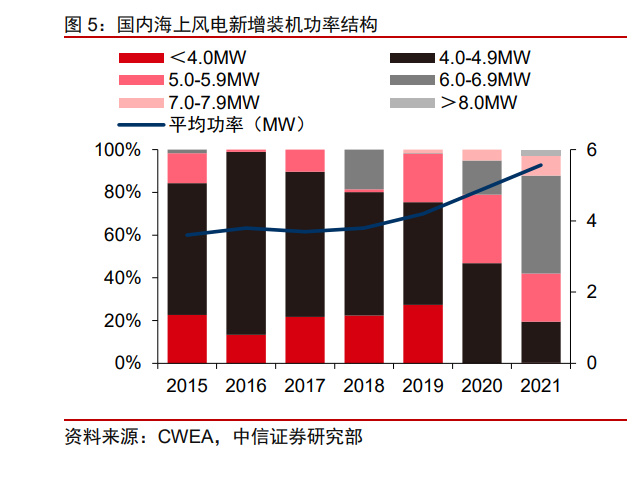

海风大型化加速,10MW+机型渐成主流。2020 年起国内海风大型化进程加快,2021 年单机平均功率达 5.6MW,预计 2022 年将达 7MW 左右。2022 年以来,国内海风招标主 流机型进一步升级至 8-12MW 以上,2023 年起 10MW+机型有望快速成为市场主流。

海风成本有望延续快速下降趋势。由于大型化加速和竞争趋于激烈,2022 年国内海 上风机单价由抢装期的 6500 元/kW+降至 4000 元/kW 以下。同时,随着海风建设及配套 设备产业链扩产和抢装后需求回落,装机成本迎来普遍下降。我们测算 2022 年国内海风 项目单位造价降幅普遍达 25%以上,预计 2023 年仍有望实现 15%左右降幅,驱动海风加 速推广平价上网。

沿海省份加大海风支持力度,有望支撑海风快速增长。围绕我国“2030 碳达峰、2060 碳中和”目标,海上风电作为最能匹配东南沿海地区资源禀赋的新能源技术,获得相关省 市的重点支持。目前沿海省市“十四五”期间已明确规划+项目推进的海上风电项目规模 超 55GW,对应 2022-2025 年规划并网规模近 38GW。考虑到海风成本快速下降背景下, 部分项目将逐步提前实现平价上网(项目 IRR~7%),同时广东、山东、上海等省市已出 台地补政策对海上风电给予装机补贴以加快行业发展,预计行业潜在需求和实际装机有望突破规划规模,2022-25 年新增并网规模有望超 50GW。

风电招标持续超预期,装机有望大幅增长

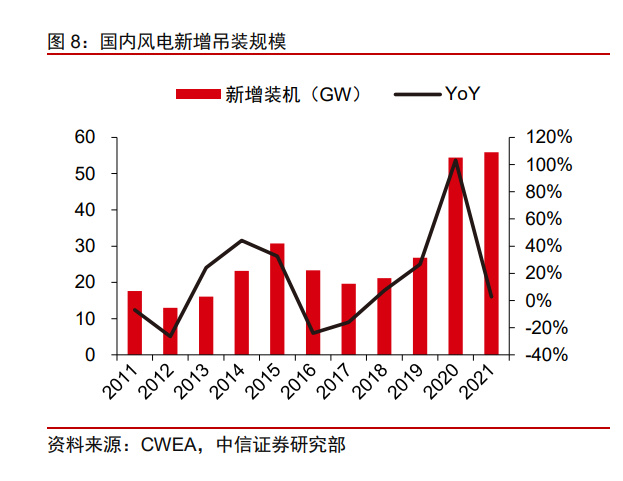

受疫情等因素影响,2022 年部分风电项目装机将延后至 2023 年。2022 年 1-11 月, 国内风电新增并网量达 22.52GW(-6.8% YoY),预计全年新增并网规模达 40GW 左右, 同比或有所回落。这主要是由于疫情影响设备生产交付和项目现场吊装节奏,同时叠加机 型方案升级换代,以及部分项目场址审批周期拉长影响。我们预计有 10GW 左右陆上风电 项目装机将由于外部因素由 2022 年延至 2023 年,短期装机需求低于预期或为次年需求复 苏进一步夯实基础。

2022 年风机招标规模再超预期,有望支撑 2023 年装机加速复苏。根据我们不完全统 计,若不考虑框架招标,2022 年国内风机公开市场招标量达 88GW 左右(+~60% YoY), 其中陆风招标量近约 72GW(+~40% YoY),海风招标量超 15GW(+~360% YoY)。新增 招标规模的大幅增长,且疫情等外部负面因素加速消除,有望为 2023 年起风电行业装机 大幅复苏奠定项目基础。

海风招标规模有望延续较高增长趋势。国内海风资源丰富,政策支持力度加码,海风 项目有望纷至沓来并加速启动,根据我们不完全统计,2023 年国内海上风电待招标规模 达 18GW 左右,项目落地和持续增长确定性强。

2023 年国内风电装机有望大幅增至 80GW 左右,其中海风翻倍至 10GW 以上,且持 续成长性凸显。随着疫情影响缓解,风电经济性大幅提升,以及 2022 年部分延迟项目结 转,2023 年国内风电装机有望显著复苏,预计总装机量将达 80GW 左右,其中海上风电 有望实现翻倍增长至 10GW 以上,且 2023-25 年海风装机仍有望维持约 40%的较高 CAGR。

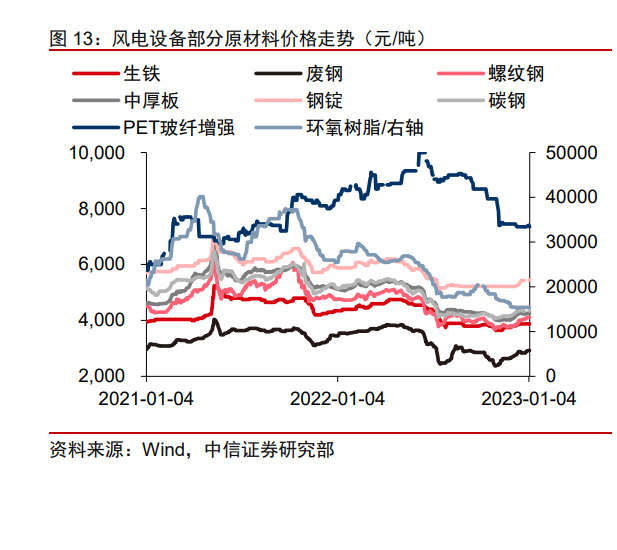

风电设备原材料成本压力逐步缓解。风电设备中原材料成本占比多在 50%-90%,且 原材料多以钢铁等大宗商品为主,零部件企业盈利对原材料价格较为敏感。2022 年中开 始,风电零部件常用原材料价格开始迎来明显回落,下半年价格环比降幅普遍达 20%左右。

供需格局改善或驱动大兆瓦零部件价格企稳,受益于成本下降盈利望明显修复。在原 材料价格呈现明显降幅的同时,叶片、轴承、主轴等零部件产品受益于需求复苏和品类升 级,供应趋于紧张,预计 2023 年上述零部件厂商议价能力有望迎来相对增强,价格将相 对企稳,甚至部分大兆瓦紧俏产品价格或出现小幅上涨。因此,部分核心零部件环节价格 成本剪刀差有望扩大,迎来明显盈利修复。 看好叶片、法兰、铸件等零部件公司受益于原材料降价的盈利修复弹性。以叶片、法 兰、铸件、轴承、主轴环节为例,我们针对相关代表性公司核心产品盈利弹性进行了大致 测算。若以 2022Q3 经营情况为基准,上述零部件毛利润对应主要原材料价格敏感系数分 别为-5.4/-4.4/-2.9/-1.5/-0.9,即在其他因素不变的情况下,主要原材料价格每下降 10%, 对应毛利润有望分别提升 54%/44%/29%/15%/9%。此外,考虑 2023 年上述部分零部件 产品价格有望回稳或小幅涨价,相关公司盈利修复弹性或进一步提升。

海缆:用量、价值双增,规格、盈利齐升

海风项目离岸距离逐步提升,海缆用量跟随增长。国内海风项目离岸距离逐步增加, 目前已装机项目平均离岸距离在 30km 左右,而现有招标待装项目平均离岸距离增至约 40km,预计 2023 年主要待招标项目平均离岸距离将继续升至 50km 以上,长期看预计“十 五五”期间国内海上风电项目有望向超 100km 离岸距离的深远海发展。海风项目中主缆 实际敷设长度往往是离岸距离的 1.2-1.3 倍,离岸距离增大将直接带动海缆需求提升。

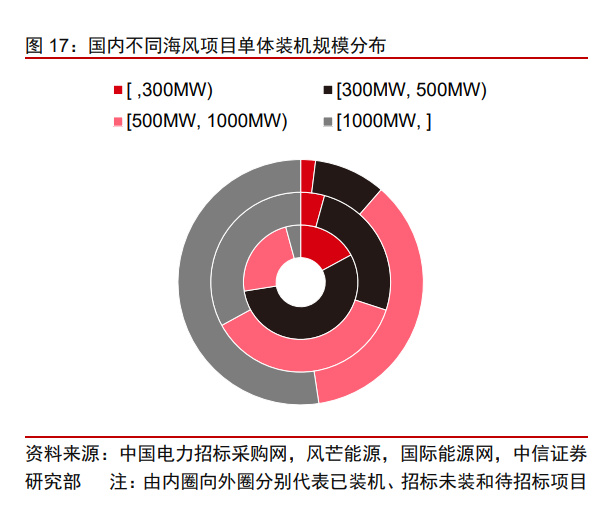

海风离岸距离加大+单体项目规模扩大,驱动海缆产品大截面+高压化升级。海上风电 单个风电场规模持续扩大,且越来越多项目采取连片开发方式,主流项目装机功率段由 300-500MW 逐步向 500MW+甚至 1000MW+提升。同时,由于进一步离岸化长距离带来 的输电损耗增加,以及单体项目送出容量大幅提升,海缆高压化趋势明显加速。其中,阵 列集电海缆电压等级由目前主流 35kV 向 66kV 升级,送出主缆电压等级由目前主流 220kV 向 330kV 和 550kV 交流升级,且 500kV 柔性直流海缆也在逐步推广。

产品结构升级推动海缆龙头高盈利,高端产品维持竞争格局头部集中。随着海缆规格 等级加速升级,产品价值量迎来显著提升,以送出主缆为例,目前主流 220kV 产品单价约 400-500 万元/km 左右,而 500kV 产品单价则达 1000 万元/km 左右,且产品毛利率也随 之有明显上升。因此,海缆行业受益于长度用量增加+结构性价值量提升,具备明显的价 值“通胀”属性。同时,尽管在中高压产品领域新进入者增多,竞争程度有所提高,但 330kV 以上超高压海缆产品技术壁垒显著提高,目前仍仅东方电缆、中天科技、亨通光电等少数 企业具备量产能力,高端市场有望维持头部集中的竞争格局。

国内海缆市场迎来快速增长,海缆行业具备价值“通胀”属性。在 2023-25 年海风装 机分别为 10/15/20GW 的预期下,考虑机组大型化、离岸距离增长和海缆规格升级,我们 测算国内海缆行业需求价值量将分别达 235/359/498 亿元(+106%/+52%/+39% YoY), 且有望随着海风降本加速拉动装机进一步提升,具备较强的价值量“通胀”属性。

受需求放量推动和产线设备瓶颈限制,海缆供需格局或持续紧张。国内海缆厂商有望加快产能扩张,我们统计 2022 年主要海缆企业总产能产值约 200 亿元,2023 年产能产值 中值或提升至 260 亿元左右。但海缆基地涉及码头、立塔等项目审批,过程较为繁琐;且 目前高压海缆核心 VCV 产线设备主要进口自德国 Troester、芬兰 Maillefer 等厂商,在行 业集中扩产下设备端瓶颈逐步显现,交付周期普遍拉长至 1.5 年甚至更久,海缆新增产能 实际释放进度或有所延后。因此,考虑到需求有超预期可能,而供应有延后风险,预计 2023 年国内海缆行业仍将维持紧张格局。

海缆龙头具备产能产品和区位布局优势,而二线企业或受益于订单外溢效应。海缆招 投标有较强的属地资源效应,在同等条件下,开发商往往优先选择在本地建厂的供应商。 近年来海缆头部厂商持续完善重点项目地海缆产能布局,有望进一步强化综合拿单能力。 同时,部分二线海缆厂商也依托当地资源优势,实现中高压产品快速切入;并在龙头厂商 订单饱满、排产饱和的情况下,有望受益于订单外溢效应,提升拿单能力或外协规模。

桩基:需求增长弹性凸显,盈利有望明显修复

海风水下桩基重量和复杂程度将随水深增大而明显提升。单桩基础结构通常适用于水 深 0-35m 的海风项目,其重量达 800-1600 吨,为水上塔筒的 2-3 倍;而 35-60m 水深项 目多升级为导管架结构,单个重量可达 2000-3000 吨;长期看,随着深远海风电发展,60m+ 水深项目或将采用漂浮式基础结构,其重量和制造难度将进一步大幅提升。

海风项目水深持续增加,桩基需求快速放量。根据我们不完全统计,目前国内已装机 海风项目水深多在 15-20m,基本采用单桩结构;而 2022 年以来招标待装项目平均水深进 一步提升至约 30m,2023 年待招标项目平均水深近 35m,随着项目水深的持续增大,有 望带动水下基础由单桩向导管架升级,并提升桩基重量和价值量。

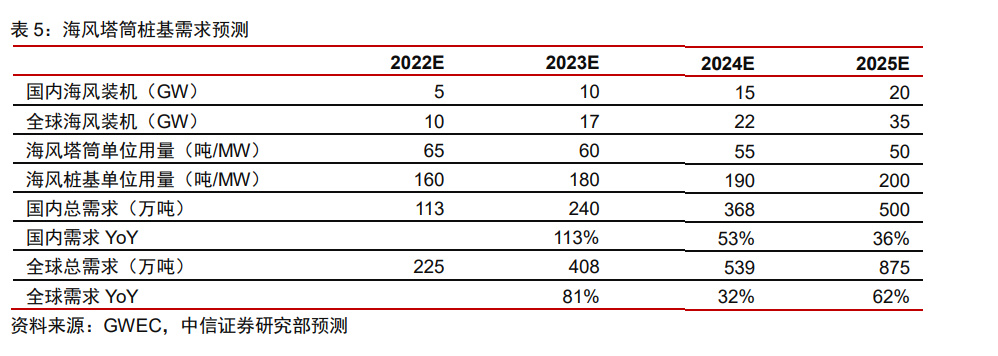

全球海风桩基市场高速增长,具备明显抗“通缩”特征。随着风机大型化升级,海风 水上塔筒部分单位用量有望逐步摊低,但由于水深增加将带动桩基单位用量持续增长,预 计 2023-25 年国内海风塔筒+桩基总需求将达 240/368/500 万吨(+113%/+53%/+36% YoY),全球海风塔筒+桩基总需求将达 408/539/875 万吨(+81%/+32%/+62% YoY),随 深远海风电发展具备明显抗“通缩”特征。

2023 年海风桩基供给或逐步趋紧,吨盈利有望明显回升。根据主要桩基塔筒厂商扩 产规划,我们预计 2023/24 年全球面向海风的海工名义产能将达 520/790 万吨左右;但考 虑项目审批流程、产能投放进度和爬坡速度等因素,实际有效产出或相对减少,如按平均 80%左右产出率测算,则对应 2023/24 年有效产出分别约为 420/630 万吨左右,其中 2023 年供需格局或出现明显收缩。基于 2023 年海风桩基供需或处于紧张状态,同时考虑到管 桩多为业主招标,相较于塔筒多受风机厂明显压价情况,价格压力相对较小,受供需格局 影响桩基厂商议价能力有望相对增强,因此我们预计 2023 年桩基产品吨盈利有望迎来明 显回升。

产能区域配套能力和码头资源成为决定桩基厂商竞争力强弱的关键因素。近年来国内 主要桩基厂商加快完善产能区域布局,重点扩张华东和华南优势产能,尤其是在海风发展 重点省份广东、江苏的扩产规模较大,竞争更为激烈。桩基产能需与码头资源紧密配套, 而优质码头资源稀缺,审批和建设周期较长,或将成为头部桩基厂商巩固优势和拉开差距 的胜负手。目前大金重工已建设 3 个大型码头泊位,新建 2 个大型泊位也即将投运;海力 风电已建成 3 个中大型泊位,并计划新建 2-3 个大型泊位,有望于近期通过审批;天顺风 能通过收购江苏长风获取其海工产能和码头资源,目前拥有南通、汕尾两个独用港池,射 阳基地在完成产能整合后也将拥有独用港池。头部厂商凭借自有码头优势,有望强化扩产 动能,优化运费成本,提升产品交付能力。

轴承:大兆瓦“通胀”属性,国产替代加速

随着风机大型化,轴承价值量具备明显“通胀”属性。风机大型化趋势下,对轴承产 品可靠性、强度、精度等方面提出更高要求,加工壁垒和单位价值量更高。根据三一重能 2020 年采购价格数据,当风机功率扩大一倍,对应单 MW 主轴承平均价值量提升约 70%, 具备明显的价值量“通胀”效应。另据新强联公告,其定增募投项目中大兆瓦轴承售价较 小兆瓦产品亦有明显上升。

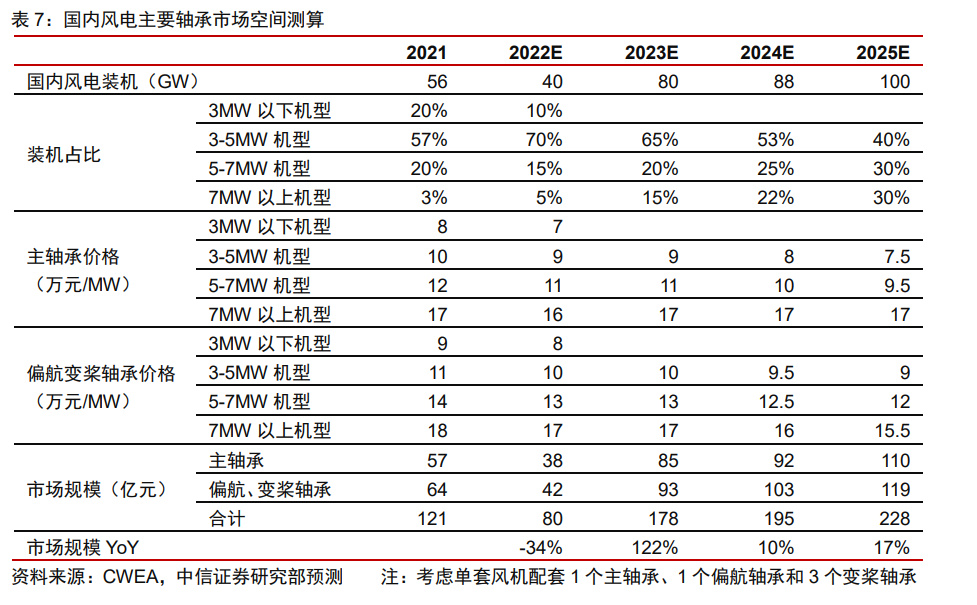

国内风电轴承市场有望迎来快速扩容。受益于国内风电装机增长和大型化结构升级, 同时考虑国产化替代带来的降价,我们预计 2023 年起国内风电偏航、变桨及主轴承市场 有望迎来快速增长,2025 年市场空间将增至 228 亿元左右,其中主轴承市场空间约 110 亿元,偏航、变桨轴承市场空间约 119 亿元。